「売り上げの大半に当たる約100億円を水増し計上したことを、なぜチェック出来なかったのか。異常、不可思議で、市場関係者はなぜ発見できなかったかをきちんと検証していく必要がある」[1]

このコメントは、米田道生氏、大阪証券取引所社長が2010年5月18日の記者会見で、東証マザーズに上場した半導体装置メーカーのエフオーアイが上場申請時に虚偽の決算数値を記載した問題について述べたものです。

エフオーアイは、2009年11月2日に東証マザーズ市場に上場が認められました。しかし、その後、2010年5月18日に粉飾決算が明らかになり上場廃止が決定されました。上場からわずか半年後という短期間であり、過去最短の上場廃止でした。上場申請時、2009年3月期に118億円の売上高と申請していましたが、実際は2億円程度であり巨額の粉飾決算が行われていたのです。

エフオーアイの社長と専務は、金融商品取引法違反に問われ、共に懲役3年の実刑という厳しい判決を受けました。判決理由について、大谷吉史裁判長、さいたま地方裁判所は、次のように述べています。

「粉飾率は90%超と巨額で、約52億円もの資金を集めた。投資家の信頼を著しく裏切り、証券市場の制度の根幹を揺るがし極めて悪質だ」[2]

この事件は、エフオーアイの財務情報の管理に問題がありました。さらに、その不正会計を見抜けなかった主幹事証券会社の調査も不十分だったと言えます。そのため、主幹事証券会社であったみずほ証券は、株主から調査不十分を理由に提訴されました。最高裁判所は、初めて主幹事証券会社に対して、上場廃止に伴う賠償責任を認める判決を出しています。

このような問題が発生しないために、企業が不祥事を防ぐことを目的として社内の財務情報の管理を整備することを「内部統制システム」といいます。上場企業は、内部統制の実施が義務付けられています。今回は、内部統制システムについて、制度の背景から、歴史を変えたエピソードとチェックポイントをご紹介します。

[1] 大証社長、エフオーアイの虚偽記載「異常で不可思議」(2010/5/18付 日本経済新聞電子版

https://www.nikkei.com/news/print-article/?R_FLG=0&bf=0&ng=DGXNASFL18081_Y0A510C1000000(閲覧:2023年7月)

[2] 社長と専務に懲役3年 エフオーアイ粉飾で地裁判決(2012/2/29付 日本経済新聞電子版)https://www.nikkei.com/news/print-article/?R_FLG=0&bf=0&ng=DGXNASDG2902X_Z20C12A2CC1000(閲覧:2023年7月)

1. 内部統制システムとは?

1-1. 米国の粉飾決算事件から始まった内部統制システム

米国で内部統制の必要性が認識されるようになったのは、2001年のエンロン事件と2002年のワールドコム事件がきっかけでした。エンロンは、大手のエネルギー会社でしたが、経営不振を粉飾決算で隠し、約160億ドル(約2兆円)の負債総額を抱えて倒産しました。ワールドコムは、大手の通信会社でしたが、やはり経営不振を粉飾決算で隠し、エンロンを超える約410億ドル(約4.7兆円)の負債総額を抱えて倒産しました。いずれも経営陣の指示による粉飾決算が原因でした。粉飾決算とは、企業が虚偽の決算報告を行う不正会計のことです。

エンロン事件とワールドコム事件が米国企業のコンプライアンス経営に与えた歴史的な影響については、以下の記事を参照してください。

米国では2002年、粉飾決算のような不正会計を防ぐことを目的に、企業に財務情報の透明性と正確性を義務付ける連邦法「サーベンス・オクスレー法(SOX法)」が制定されました。SOX法は、上場企業の改革と投資家を保護するための法律であり、米国企業改革法と呼ばれています。

日本でも、2004年、西武鉄道の大株主であるコクドが保有する大量の有価証券報告書に虚偽記載が発覚しました。その後、西武鉄道は上場廃止となり、主導していた西武グループ会長が証券取引法違反で逮捕されています。

2005年、化粧品から食品、薬品、日用雑貨など多角化を進めていたカネボウが、子会社への利益移転などの粉飾決算をしていたことが発覚し、上場廃止となりました。そして、粉飾決算を主導していた元社長と元副社長が証券取引法違反で逮捕されています。さらに、外部から不正会計を監督する立場でありながら、粉飾決算を指南したとして、中央青山監査法人の公認会計士4名も証券取引法違反で逮捕されました。

これらの事件を受けて、日本では2006年、金融商品取引法が制定されました。

金融商品取引法は、有価証券の発行や売買などの金融商品の公正取引と投資家の保護を目的とした法律です。

2008年、金融商品取引法の中に、上場企業と子会社・関連会社に内部統制の実施を義務付ける内部統制報告制度(J-SOX)が導入されました。J-SOXは、上場企業の内部統制の基準です。

日本のJ-SOXは、米国のSOX法をモデルにしています。財務情報について、厳格な管理と報告義務を定めています。

1-2. 日本の内部統制システム

日本の内部統制システムの基準は、金融商品取引法では、「財務計算に関する書類その他の情報の適正性を確保するために必要な体制」と定義されており、対象は、すべての上場企業です。

一方、会社法にも内部統制システムの基準が定義されています。

会社法では、取締役会に対して、企業グループの業務の適正を図るために必要な体制と定義されています。対象は、資本金5億円以上または負債額200億円以上の大企業です。

J-SOXにより、すべての上場企業は、内部統制報告書を事業年度に1回、事業年度期日から3ヶ月以内に金融監督庁に提出する義務があります。

内部統制報告書には、自社の内部統制が適切に機能しているかを経営者が評価した内容を記載します。内部統制報告書の重要事項に虚偽記載がある場合、個人は懲役5年以下、または500万円未満の罰金もしくは両方、法人は5億円以下の罰金を科される厳しい制度です。

金融庁は、内部統制報告書の書式を公開していますので、参考にしてください。

| 参考: 内部統制報告書の書式(金融庁) https://www.fsa.go.jp/receipt/g_internal-control/r01.pdf |

このように、内部統制システムを実現し、報告書の提出が義務付けられているのは上場企業であり、すべての会社が対象ではありません。ただし、上場企業でなくても、上場を目指す企業は内部統制を進める必要があります。

<コラム:歴史を変えたエピソード「カネボウ事件」>

長期に亘り粉飾決算を続け、本来、外部から不正会計を監査する機能であるべき監査法人が粉飾決算を指南して逮捕され、日本でも、上場企業が内部統制システムの必要性の認識に大きな影響を与えたのがカネボウ事件です。

カネボウは、1944年、鐘淵工業として紡績事業から始まりました。その起源は古く、1887年に鐘ヶ淵に創業された通称・東京綿商社でした。第二次大戦により国内外の工場を失いましたが、主力の繊維事業に加えて、非繊維事業として、化粧品、食品、薬品に参入するペンタゴン経営と呼ばれる多角化戦略が功を奏し、事業を拡大しました。

1986年から1991年までのバブル景気により各事業は拡大しました。しかし、借入金も増大し、バルブ崩壊後、急激に経営が悪化します。化粧品事業は好調でしたが、繊維とその他事業の赤字を化粧品事業の黒字が補填する経営状態が続いていました。そのため、バブル崩壊後から債務超過を隠すために、粉飾決算が繰り返されるようになります。

そして遂に、2005年、粉飾決算が発覚します。同年4月13日、カネボウの中嶋会長は、2000年3月期から5年間が2150億円の粉飾決算があったことを記者会見で公表しました。

粉飾決算には、子会社や関係会社を用いて利益移転を繰り返す「循環取引」や、本来、連結決算の対象となる子会社や関係会社を意図的に外す「連結外し」などの巧妙な手口が使われていました。

そして、その手口は、不正会計を外部から監査すべき監査法人の公認会計士が指南していました。

東京証券取引所と大阪証券取引所は、カネボウの上場廃止を決定。元社長、元副社長らの旧経営陣に加えて、中央青山監査法人の公認会計士4名が証券取引法違反で逮捕されました。

2006年、化粧品事業は花王に売却され、残った事業は投資ファンドの傘下でクラシエという新しいブランドで経営されています。

なお、中央青山監査法人は、金融庁から業務停止命令を受けて解散しました。

この事件の主な要因は、財務諸表を作成するルールである会計基準が単独決算主義から連結決算主義に変更されたことにカネボウが対応できなかったこと、本来、外部監査機能である監査法人と経営陣の馴れ合い体質により、企業として内部統制システムが実施できていなかったことでした。

その後、日本では、金融商品取引法の制定とJ-SOX(内部統制報告制度)の導入、コーポレートガバナンス・コード(CGコード)の制度化などを通じて、上場企業の経営は粉飾決算のような不正会計に対する厳しいチェックが行われるようになりました。

カネボウ事件は、日本で内部統制システムの必要性が認識されるきっかけとなった事件でした。

2. 内部統制とコンプライアンスとの関係

コンプライアンスは、法令遵守という意味です。今やコンプライアンス経営は、企業経営の重要な概念として、CSR(企業の社会的責任)やリスクマネジメントまで範囲が広がっています。

一般的なコンプライアンスは、事業活動に関するあらゆる法律とすべての企業が対象です。一方、内部統制システムは、会社法と金融商品取引法に基づき、上場企業が対象である点が異なります。

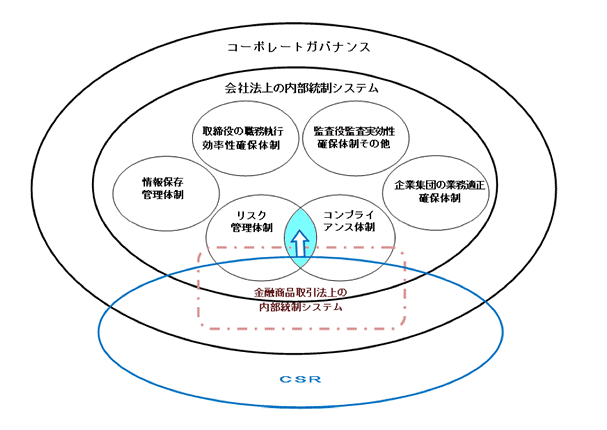

弁護士の上谷佳宏氏は、コーポレートガバナンスを軸とした企業の経営システムにおける会社法上の内部統制システムと金融商品取引法上の内部統制システムについて、コンプライアンス体制、リスク管理体制とCSRとの関係を、次の図の様に整理しています。[3]

[3] 第107回 内部統制システム,コーポレートガバナンス,コンプライアンス, リスクマネジメント,BCP,CSR,ERMの関係は?、2012.10.02(弁護士 上谷佳宏)https://higashimachi.jp/column/232/(閲覧:2023年7月)

3. 内部統制とガバナンスの関係

コーポレートガバナンスは、企業統治という意味です。

企業統治とは、企業が利害関係者に対して不正を廃し、企業価値を向上するための体制を整備することです。コーポレートガバナンスは内部統制のように、法律に基準が規定されていませんが、上場企業の経営において重要な概念です。

2015年、金融庁と東京証券取引所は、共同で上場企業の企業統治のガイドラインとして、「コーポレートガバナンス・コード(CGコード)」を公表しました。

CGコードは、企業が、株主、取引先、顧客、従業員、地域などの利害関係者との関係を踏まえて、透明で構成な意思決定を行う仕組みを作ることを目的としています。CGコードは、企業統治の指針であり、内部統制システムを含む関係になります。

CGコードの基本原則は、全5章から構成されており、第1章は株主の権利・平等性の確保、第2章は、株主以外のステークホルダーとの適切な協働、第3章は適切な情報開示と透明性の確保、第4章は取締役回答の責務、第5章は、株主との対話です。CGコードは、法律による義務ではありませんが、上場企業の経営指針となるものです。

内部統制システムには、4つの目的と6つの基本的要素があります。これらについては、第3章で詳しく説明します。また、法令遵守から始まるコンプライアンスとリスクマネジメント、CSRの関係については、以下の記事で詳しく解説しています。

4. 内部統制システムのポイント

4-1. 4つの目的

金融庁は、内部統制システムが目指す4つの目的を示しています。

① 業務の有効性及び効率性

内部統制システム実現により、社内の基準が統一され、業務の有効性と効率性を高めることを目指しています。

② 財務報告の信頼性

財務諸表と「財務諸表に重要な影響がある情報」の信頼性の確保を目指しています。

「財務諸表に重要な影響がある情報」とは、四半期決算や資本、株式、組織変更、事業譲渡など、上場企業が適時開示を求められる情報などです。

上場企業は、株価に影響を与える経営上の重要な情報を正確かつ適切に情報開示する義務があり、適時開示(タイムリー・ディスクロージャー)と呼ばれています。

| 参考: 適時開示が求められる会社情報(日本取引所グループ) https://www.jpx.co.jp/equities/listing/disclosure/info/index.html |

③ 事業活動に関わる法令等の遵守

企業は、事業活動に関わるあらゆる法令等を遵守する必要があります。この点は、一般的なコンプライアンス経営が目指す目的と同じです。

④ 資産の保全

企業の資産には、現金、製品、不動産などの有形資産と権利、情報、知的財産などの無形資産があります。

資産の保全では、有形資産と無形資産の両方について、資産の取得、使用、処分が適正な手続きで行われることを目指しています。

4-2. 6つの基本的要素

さらに、金融庁は、内部統制システムの目的を達成するために必要な6つの基本的要素を明示しています。

①統制環境

統制環境とは、企業の組織内のすべてに影響を及ぼす環境です。

コンプライアンス経営では、経営トップが明確なコンプライアンスに対する意識と経営姿勢を明示することが重要です。内部統制システムにおいても、「粉飾決算のような不正会計をしない」という経営トップの意識と具体的なメッセージにより、利害関係者に経営姿勢を示すことが重要です。

② リスクの評価と対応

リスクマネジメントを実現するためには、適切なリスク評価と評価に合わせた対応が必要です。

内部統制システムでは、財務報告の信頼性を確保することに重点が置かれています。そのため、新製品・サービスの開発や新規事業の立ち上げなどの際に生じる財務的なリスクを評価し、リスクの頻度と大きさに合わせた適切な対応が必要です。

③ 統制活動

統制活動は、経営者の意向が適切に実行されるための方針や手続きと整える活動です。

内部統制システムでは、財務報告に影響を及ぼす可能性のある方針や手続きが重要です。例えば、社内の役職に対して、どのような権限が委譲されているか、委譲された権限に基づき適切な決裁手順が行われているかという社内手続きです。

そのため、社内の役職に対する職務規定や決裁などの業務プロセスを定めた社内基準やマニュアルの整備が必要です。

④ 情報と伝達

内部統制システムに必要な情報は、経営者から社員に対して適切に伝達される必要があります。

例えば、粉飾決算のような不正会計に対する経営姿勢などです。また、内部統制システムを実現するためには、社内の部門間の情報伝達、法令等に基づく財務情報や顧客や取引先などの利害関係者に対する適切な情報伝達も重要です。

⑤ モニタリング

モニタリングは、内部統制システムが有効に機能しているかを評価するための活動です。

モニタリングでは、PDCA(Plan、Do、Check、Action)サイクルで行います。Plan はモニタリング計画の作成、Do はモニタリングの実施、Check はモニタリング結果の評価、Action は優先課題の改善です。

このプロセスは、コンプライアンス経営における内部監査のプロセスと同じです。

公益社団法人日本監査役協会は、内部監査のためのチェックリストを公開しており、モニタリングを行う際に、参考になります。

| 参考: 内部統制に関するチェックリスト(公益社団法人 日本監査役協会) https://www.kansa.or.jp/wp-content/uploads/support/el009_1300926_7.xls ※URLにアクセスするとExcelファイルがダウンロードされます |

⑥ ITへの対応

現在の企業経営では、ITを効率的かつ効果的に活用することが重要です。ITを活用するには、単にITにより経営システムを管理するだけではなく、業務を実施するプロセスにおいて、組織の内外のITに適切に対応する必要があります。

社内のIT活用において、リスクを管理し適切に運用することをIT統制といいます。内部統制システムを実現するためには、IT統制が求められます。

金融庁は、企業が提出した内部統制報告書に基づき、事例集を作成して公開しています。

IT統制に関する成功例として、本社と支社・子会社が独自のシステムを採用しているために、業務処理が分散している問題を解決した事例が挙げられています。この事例では、重要性の高いIT統制を本社で集中管理することにより、IT統制の評価と監査を効率的に実施されたことが紹介されています。その他にも複数の事例が掲載されています。

| 参考: 「内部統制報告制度に関する事例集」(金融庁) https://www.fsa.go.jp/news/22/sonota/20110331-10/01.pdf |

リスクマネジメントの5段階プロセスと内部監査のPDCAサイクルについては、以下の記事を参考にしてください。

これらの6の基本的要素は、内部統制システムを実現するために、相互に連携し、一体となって機能する必要があります。

「内部統制の知識」をeラーニングで社員教育

eラーニングコース:企業不祥事を防止する!「内部統制」対策コース

企業不祥事のきっかけとなる不正やミスを見逃さないチェック体制が構築されていれば、不祥事は起こりづらくなります。さらに、商品やサービスの質の向上、顧客や取引先から信頼を得ることにつながり、企業の持続的な成長を促すことができます。

こちらのeラーニングコースでは、内部統制の基本知識から、不祥事の要因、内部統制の仕組み構築のポイントを学ぶことができます。単元ごとに行う章末テストにより、内部統制に関する理解度をチェックすることも可能です。

5. まとめ

米国では、2001年のエンロン事件、2002年のワールドコム事件と大きな粉飾決算事件が続きました。このような不正会計を防ぐため、2002年、連邦法「サーベンス・オクスリー法(SOX法)が制定されます。

SOX法では、企業統治の基準と監査制度が定められており、内部統制システムの基準となりました。

日本でも、2004年の西武鉄道や2005年のカネボウで同様の事件が続き、上場企業に対して、内部統制システムの必要性が認識されるようになりました。そして、2006年、金融商品の公正な取引と投資家の保護を目的として、金融商品取引法が制定されます。その後、2008年、金融商品取引法の中に、米国のSOX法をモデルにした「内部統制報告制度(J-SOX)」が導入されました。

J-SOXにより、すべての上場企業は、内部統制報告書を金融庁に提出する義務があります。

コンプライアンスは、法令遵守を意味しており、すべての企業が対象です。一方、内部統制システムは、上場企業に対して、主に財務報告を適正に行うための体制整備が対象になります。

内部統制システムには、4つの目的(①業務の有効性及び効率性、②財務報告の信頼性、③事業活動に関わる法令等の遵守、④資産の保全)と6つの基本的要素(①統制環境、②リスクの評価と対応、③統制活動、④情報と伝達、⑤モニタリング、⑥ITへの対応)があります。

上場企業は、これらの目的を目指して、基本的要素を整備して体制を構築し、事業年度に1回、金融庁に内部統制報告書を提出する義務必要があります。

内部統制報告書の重要事項に虚偽記載がある場合、個人は懲役5年以下、または500万円未満の罰金もしくは両方、法人は5億円以下の罰金を科される厳しい制度です。

粉飾決算のような不正会計の事件が続いたことをきっかけに、上場企業は厳しい内部統制システムの実現が求められるようになりました。

今回ご紹介した内部統制システムの背景とポイントから、内部統制システムを実現する意義をご理解の上、自社の最適なコンプライアンスの実現に取り組んでください。

- 大証社長、エフオーアイの虚偽記載「異常で不可思議」(2010/5/18日付 日本経済新聞電子版)

https://www.nikkei.com/news/print-article/?R_FLG=0&bf=0&ng=DGXNASFL18081_Y0A510C1000000(閲覧:2023年7月) - 社長と専務に懲役3年 エフオーアイ粉飾で地裁判決(2012/2/29付 日本経済新聞電子版)

https://www.nikkei.com/news/print-article/?R_FLG=0&bf=0&ng=DGXNASDG2902X_Z20C12A2CC1000(閲覧:2023年7月) - 粉飾企業巡り調査不十分、みずほ証券に賠償責任 最高裁 (2020/12/22付 日本経済新聞電子版)

https://www.nikkei.com/news/print-article/?R_FLG=0&bf=0&ng=DGXZQODG217IT0R21C20A2000000(閲覧:2023年7月) - 会社法の定める内部統制とは|基本方針や金融商品取引法との違いを解説(企業法務弁護士ナビ)

https://houmu-pro.com/labor/45/(閲覧:2023年7月) - 第107回 内部統制システム,コーポレートガバナンス,コンプライアンス, リスクマネジメント,BCP,CSR,ERMの関係は? 2012.10.02(弁護士 上谷佳宏)

https://higashimachi.jp/column/232/(閲覧:2023年7月) - 用語解説「コーポレートガバナンス・コード」(NRI)https://www.nri.com/jp/knowledge/glossary/lst/ka/corporate_gov#:~:text=(閲覧:2023年7月)

- 日経ビジネスが見た50年#19 時価主義と連結で激震(2019/6/7 日経BP)

https://business.nikkei.com/atcl/NBD/19/00117/00039/(閲覧:2023年7月) - 内部統制報告書の書式(金融庁)

https://www.fsa.go.jp/receipt/g_internal-control/r01.pdf(閲覧:2023年7月) - 「財務報告に係る内部統制の評価及び監査の基準並びに財務報告に係る内部統制の評価及び監査に関する実施基準の改訂について(意見書)」(金融庁)

https://www.fsa.go.jp/news/r1/sonota/20191213_naibutousei/1.pdf?_ga=2.35288098.265123201.1689635962-1606012584.1686890162(閲覧:2023年7月) - 適時開示が求められる会社情報(日本取引所グループ)

https://www.jpx.co.jp/equities/listing/disclosure/info/index.html(閲覧:2023年7月) - 内部統制に関するチェックリスト(日本監査役協会)

https://www.kansa.or.jp/wp-content/uploads/support/el009_1300926_7.xls(閲覧:2023年7月) - 「内部統制報告制度に関する事例集」(金融庁)

https://www.fsa.go.jp/news/22/sonota/20110331-10/01.pdf(閲覧:2023年7月) - 「これですべてがわかる内部統制の実務<第5版>」、一般社団法人日本経営調査士協会、中央経済社、2021(閲覧:2023年7月)